两代人接力创业,刚刚收获一个IPO

收藏

收藏

- 复制链接

- 微信扫一扫

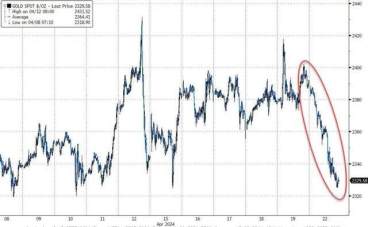

2个月时间,该公司的估值涨超175%,从约3.15亿美元升至约8.68亿美元。

此前采访一位投资人,她认为只关注芯片、EDA的“卡脖子”是不够的,例如关乎性命的手术台上,大到一台精密仪器,小到一柄手术刀都有巨大的国产替代空间,业聚医疗的高价值医疗耗材——PCI\PTA手术球囊和支架不光可以实现国产替代,还早就打入欧美市场,实现反向输出了。

不过业聚医疗的国内收入占比不算高,由于目前国内PCI球囊的大部分市场依然被国外品牌把持,而这又是业聚医疗的主营产品,因此不少厂商闻之落泪的集采,对业聚医疗来说反而是扩大国内市场的良机,这不短短三年,业聚医疗国内收入占比已由5.7%,提高至今年上半年的19.3%了。(投中BBKing)

三次闯关后,这家公司终于圆了自己的上市梦。

12月23日,业聚医疗成功登陆港交所。截至发稿,股价涨0.34%,每股8.83港元,市值达到73.09亿港元。

作为一家医疗器械公司,业聚医疗专营经皮冠状动脉介入治疗(PCI)及经皮腔内血管成形术(PTA)手术介入器械,目前拥有超40种获批产品和约40款在研产品,在2021年的营收便超过了1亿美元。

在二十几年的发展中,业聚医疗只在2021年进行了两轮共2.025亿美元的融资,引入了深创投 、中金资本、分享投资、中国建设银行

、中金资本、分享投资、中国建设银行 、招商证券

、招商证券 国际、星河资本等投资者。估值也在2个月的时间涨超175%,从约3.15亿美元升至约8.68亿美元。

国际、星河资本等投资者。估值也在2个月的时间涨超175%,从约3.15亿美元升至约8.68亿美元。

经过两代人的努力,这家公司得以成功上市,而实控人钱永勋和刘桂祯夫妇也收获了财富自由。按照市值73.09亿港元粗略计算,这对夫妻的身价将超过45亿港元。

一年营收超1亿美元

通过深耕冠状动脉和外周血管介入领域,业聚医疗形成了多元化的产品组合。

这些产品组合包括半顺应性球囊、专用导管、刻痕球囊、非顺应性球囊等,能涵盖PCI手术及PTA手术中的所有主要治疗过程。

截至2022年6月,该公司拥有超过40种获批产品,分别包括25款获PMDA批准产品,14款获FDA许可或批准产品,15款获国家药监局批准产品。此外,其还拥有约40款处于不同开发阶段的在研产品,包括15款冠状动脉介入在研产品,5款外周介入在研产品,7款神经介入及11款结构性心脏病在研产品。

借助强大的全球销售网络,业聚医疗将产品卖到了全世界超过70个国家和地区。截至2022年6月,该公司的全球分销商网络由约207家分销商组成,而直销团队已在中国内地、香港、澳门、日本、马来西亚、新加坡、德国、法国、瑞士及西班牙落地。

依靠众多产品,该公司发展得也不错。招股书显示,在2019年至2021年6月的报告期内,该公司的营收分别为0.96亿美元、0.88亿美元、1.16亿美元、0.69亿美元,净利润则分别达到了695.8万美元、707.1万美元、-444.4万美元、803.7万美元。

值得注意的是,该公司在2019年和2020年还处于盈利状态,结果到了2021年反倒亏了一些钱。业聚医疗的解释是,主要原因为可转换可赎回优先股的利息回拨4.9百万美元、以股份为基础的薪酬花了1.3百万美元、公允价值亏损及终止确认可转换可赎回优先股的亏损分别为14.4百万美元及0.6百万美元,还有2021年的上市花了4.6百万美元。

由于业聚医疗的产品销售主场在海外,因而报告期内超过80%的收入来源都在境外。不过随着时间推移,以及集采等政策的实施,该公司在中国的收入占比反倒在不断提升,2019年-2022年还不到10%,到了2021年则直接升至14.7%,在2022年上半年更是接近20%。

在业聚医疗的高管看来,产品的研发费用都是由庞大的市场分担,因此更有空间在集采下以价换量,扩大公司产品在中国医院的覆盖和市占率,虽然部分产品被纳入集采范围,但公司仍会继续开发一些属于非集采的高性能和品质的产品,提高盈利能力。

经过多年的努力,业聚医疗的PCI球囊产品于2021年的全球销量已达约86.6万件,在日本、欧洲、美国及中国境内的所有全球心血管介入器械开发商及制造商中排名前六。

两代人接力创业

业聚医疗的成功,源于两代人的努力。

作为公司的创始人,钱学雄过去50年都在从事医学相关工作,并在亚洲为Cordis Corporation首先创办诊断和介入手术医疗器械独家分销商Cordis Neich。在帮助Cordis分销产品时,他与亚太地区的医生建立了深厚友谊,这也为业聚医疗日后拓展该地区的业务打下了坚实的基础。

随着Cordis的资产于1996年被强生收购,钱学雄选择在血管内介入器械领域创业,从1999年开始自主研发心脏支架,并最终于2000年通过业聚医疗开启了长达十余年的创业之旅。

在早期创业时,业聚医疗便立足香港进行全球布局,先是于1999年在荷兰成立公司,然后在2000年到深圳成立公司,一年后又在日本成立了公司。这也是基于当时的市场等因素所决定,毕竟中国那个时候一年能做的心脏导管手术还不到一千台。到了2005年,该公司更是通过并购的方式,扩大了自身在欧洲的销售网络。

当时间来到2016年,钱学雄退居幕后,将公司交到儿子钱永勋手中。通过担任业聚医疗行政总裁,钱永勋主要负责监督公司的整体战略规划及政策执行。一年后,按照家族继任计划,钱学雄将持有的公司股权转让给了钱永勋。这也意味着,在公司工作了17年后,钱永勋正式接班成为公司的掌门人。

作为钱永勋的妻子,刘桂祯不仅从事过律师工作,还在摩根士丹利工作超过9年,一路成为了董事总经理。在钱永勋开始掌舵业聚医疗后,她于2018年加入公司担任高级副总裁和总法律顾问,并成为了执行董事兼营运总监,开始领导、监督及管理公司的营运。

此前,钱永勋在接受媒体采访时曾表示,自己的愿景是“用知识帮助更多有需要的人”。在这个愿景下,他在研发上投入了大量的资金,以希冀为病人开发出更好的产品。

报告期内,业聚医疗的研发费用达到4100万美元。目前,该公司共拥有超过180项授权专利,其中在美国和中国境内分别拥有31项和56项授权专利。

在夫妻联手下,该公司的业务也在不断发展。经过两代人的努力,业聚医疗最终于2022年12月成功登陆港交所。

夫妻身价超45亿港元

在这个百亿美元市场,早已有不少实力强劲的对手入局。

据灼识咨询报告显示,按销售金额计算,PCI手术和PTA手术器械的全球市场规模在2021年约68.94亿美元,预计2030年将达到约192.09亿美元。按照销量计算,Medtronic、Boston Scientific、Abbott、Terumo等竞争对手在2021年占有的市场份额便超过80%。

虽然业聚医疗的产品在一些国家和地区排名靠前,但市场占有率与这些对手相比差距还较大。要想在竞争中脱颖而出,该公司还得跑得更快一点,而资本无疑能加速发展的过程,甚至有可能助其弯道超车。

12月22日,业聚医疗公布配发结果,将从全球发售中获得约3.67亿港元。其中,中国杭州富阳区国资委控制的富阳产业基金投资管理是唯一的基石投资人,拿出3.14亿港元认购了约65.31%的发售股份。截至2022年6月,该公司的现金及现金等价物还有约1.32亿美元。随着新资金的注入,该公司的产品研发及商业化也将得到提速,而自身的产能也有望进一步扩大。

值得一提的是,在二十几年的发展中,业聚医疗只在2021年进行了两轮共2.025亿美元的融资,引入了深创投、中金资本、分享投资、中国建设银行、招商证券国际、星河资本等投资者。能够长期不依靠外界输血,除了自身的良性发展,也得益于钱学雄在公司需要时注入资金以满足其资金需求。

在当时投资业聚医疗时,投资者们不吝赞美之词。深创投红土医疗基金总经理周伊感慨,业聚医疗多年来一直在海外市场和国际巨头同台竞技,这在中国心血管高值耗材企业中非常罕见。中金资本董事总经理、中金启德基金董事总经理梁荧直言,经过20年的潜心打磨,该公司的产品赢得了业界极佳的口碑,销售遍布全球,并在日欧等发达市场占有领先的市场份额。

分享投资联合创始人、分享投资医疗健康基金管理合伙人黄反之认为,业聚医疗经过多年的技术沉淀,已掌握多项核心技术,在功能性球囊、创新载药球囊、神经介入耗材等领域均有布局和扩张计划,血管介入产品矩阵日趋完善、品类齐全,在欧美、日本发达国家市场具有较好的市场基础和品牌影响力,而该公司掌握的预装载干瓣膜技术,后续发展想象空间巨大。

随着外部资本的引入,业聚医疗的估值也从2021年4月的约3.15亿美元,升至2021年6月的约8.68亿美元。相当于在2个月的时间里,该公司的估值涨超175%。

上市前,钱永勋和刘桂祯分别拥有HART55%及45%的股权,而HART控制着业聚医疗67.46%的股权。此外,深创投持股12.68%,为第二大股东,中国建设银行持股3.46%,中金资本持股2.6%,招商证券国际持股2.31%,分享投资持股1.74%,星河资本持股1.15%。

按照业聚医疗73.09亿港元的市值粗略计算,钱永勋和刘桂祯夫妇的身价将超过45亿港元。两代人二十余年的努力,最终也让他们收获到了财富自由这颗沉甸甸的果实。