2022,自动驾驶变了,但依然是科技巨头们的必争之地

收藏

收藏

- 复制链接

- 微信扫一扫

2022年3月6日,特斯拉 CEO马斯克发了一条微博

CEO马斯克发了一条微博 :“即便是一些世界上最优秀的人工智能软件工程师,也没有意识到特斯拉人工智能的先进程度。”

:“即便是一些世界上最优秀的人工智能软件工程师,也没有意识到特斯拉人工智能的先进程度。”

相比于造车,马斯克对于特斯拉的AI能力更加自信,而AI最重要、也是最值钱的应用领域无疑是自动驾驶。

此前,22年1月27日,马斯克在电话会议上谈到:开发人型机器人将是今年最重要的工作。此言一出,业界哗然,各种各样的分析和猜测也接踵而至。

人型机器人并不是空穴来风,在2021年8月20日的特斯拉AIDay上,马斯克宣布了看起来不那么靠谱的的特斯拉机器人TeslaBot,而且,现场的TeslaBot是由真人装扮的。

AI Day一向是特斯拉的大日子,当天TeslaBot风头盖过了FSD、神经网络自动驾驶训练、D1芯片、Dojo超级计算机。

在未来,TeslaBot将与特斯拉汽车共同使用具有恐怖算力的D1芯片、Dojo超级计算机,还有特斯拉引以为傲的视觉神经网络等等,也就是说TeslaBot和FSD采用相同的全套计算设备。

马斯克还表示:特斯拉将是全球最大的机器人公司,“我们的汽车就好像带轮子的半感知型(semi-sentient)机器人”。

也就是说,自动驾驶不只是车的附属品,与自动驾驶相关的算力、算法、感知、执行、乃至数据可以成为AI打通更多垂直领域的核心能力。

这个观点,相信不仅是和特斯拉在同一个月内相继发布了机器人产品的小米 、百度

、百度 会点头称是,还有很多科技巨头也会认同。早在2018年之前,美国最头部的科技公司中,除了Facebook外,都系统的布局了自动驾驶。

会点头称是,还有很多科技巨头也会认同。早在2018年之前,美国最头部的科技公司中,除了Facebook外,都系统的布局了自动驾驶。

尽管还没有经过科学计算的数据支撑,但是在未来,随着高等级自动驾驶技术不断突破场景限制,MaaS大范围落地,乘用车、商用车的使用效率得以大幅提升。车在总量和增量上一定将呈下降趋势,甚至车的形态也可能会发生颠覆性的改变。

特斯拉是唯一在新能源汽车和自动驾驶技术的核心领域实现了全栈自研自产的科技公司,它的所做所想极具参考价值。而在造车、用软件定义汽车这一系列问题上纠结了多年,也在手机战场上厮杀了多年的小米和苹果,在自动驾驶领域的动向当然也很值得关注。

尽管特斯拉造手机未必是认真的,但小米造车一定是认真的。但是在真正下场造车之前,小米却先在自动驾驶领域进行了系统的投资布局。

早期,在2014年,小米就投资了凯立德;2017、2021年,顺为先后参与了Momenta的A+轮、C轮融资;2017、2018年,顺为又投了智行者A轮和B轮;2018年,顺为战略投资了优电科技;2019年,顺为投资了北醒光子、奥易克斯;2020年,小米联系投资了博泰车联网 、比亚迪半导体、能链集团

、比亚迪半导体、能链集团 。

。

随着2021年3月官宣造车,小米从6月到9月,连投了6家自动驾驶公司,包括:ADAS供应商纵目科技 ;激光雷达智造商禾赛科技

;激光雷达智造商禾赛科技 ;4D毫米波雷达供应商几何伙伴;智慧停车方案商爱泊车;高精定位方案商DeepMotion;自动驾驶芯片企业黑芝麻智能。

;4D毫米波雷达供应商几何伙伴;智慧停车方案商爱泊车;高精定位方案商DeepMotion;自动驾驶芯片企业黑芝麻智能。

兵马未动,粮草先行,小米还未造车,却先批量下注自动驾驶及相关企业,也不禁让人产生疑问,自动驾驶对于造车而言,到底为何如此重要?现阶段造车的目的是什么?五年、十年后的汽车市场又会是什么样?

在大洋彼岸,三万亿巨头苹果在造车这个问题上同样纠结了多年。

早在2014年,苹果便开始了代号为“泰坦”的计划,迅速组建数百名员工参与秘密研发苹果汽车。这一项目由CEO库克批准,彼时,大量分析报告称,苹果这一决定的目的是为了对抗特斯拉。

与苹果此前主营的消费电子产品不同,汽车的供应链体系是手机等产品的上百倍,在2016年,由于整车制造产业链构建过程中遇到的阻力远超想象,苹果暂停了“泰坦”项目,转而研发自动驾驶技术。

到了2021年6月,据外媒报道,苹果已经重启“泰坦”计划,既造整车,也开发自动驾驶软件。

从2020年,或更早些时候,就传出苹果对于美国造车新势力Canoo的好感,把Canoo定义为造车新势力可能有些偏颇,因为Canoo不打算卖车,其核心是一款纯电开发平台,将电源、动力、感知、执行、算力全部集成在滑板底盘中,以此为基础适配不同功能的车身。据称,这样造车,可以把开发周期缩短6-12 个月,使整车开发成本降低60%。

最终,苹果希望的交易没有成功,但在近期传出Canoo的多位高管,包括CEO Ulrich Kranz离职,并在离职后加盟了苹果。

一向以来,苹果擅长解构看起来已经成熟的产品,从客户体验的角度去颠覆原有的市场,对于仅仅十几年历史的手机、可穿戴设备来说,苹果收获了相当高的成功率,但是对于有百年历史的汽车就很难了,从自动驾驶入手,用软件去重新定义汽车无疑是一条并不简单的捷径。

某硬科技领域的资深投资人向36氪表示:汽车工业站在民用工业领域的制高点,自动驾驶则站在了巨人的肩膀上。未来车和自动驾驶的关系,就如同智能手机和操作系统,还是有很多变量存在,就像在iOS和安卓之外,曾经也有过不少其他的智能操作系统,但是都逐渐消亡;而谷歌的安卓系统尽管取得了成功,但是他家的手机却卖的却并不好。汽车的复杂程度远超手机,自动驾驶则综合了AI等最前沿技术,车和自动驾驶之间的关系也有着更多的可能。

造车还是机器人

自动驾驶或正在突破交通工具的外延

2021年8月18日,百度世界大会上,李彦宏发布了Apollo“汽车机器人”,同时,机器人概念车首次亮相。外观上,自动鸥翼门、全玻璃车顶与外部传感器融为一体;在内部,汽车机器人不设方向盘、踏板,具有超大曲面屏、智能控制台、变光玻璃、零重力座椅等智能化配置。

而此前几天,8月10日小米十一周年庆,雷军进行了一场以“我的梦想,我的选择”为主题的年度演讲。除了发布手机、平板等产品之外,还推出了一款重磅新品,小米的首款仿生四足机器人“CyberDog”,并亲切的称其为“铁蛋”。

无独有偶,几天后的8月20日,马斯克在特斯拉位于帕洛阿尔托的部举行的人工智能活动中宣布,特斯拉将于2022年推出智能机器人。

马斯克表示,这个特斯拉机器人是共用汽车AI系统的仿真机器人,超级计算机既可以训练汽车在城市道路上导航,也可以训练机器人做同样的事情,这个机器人将能够完成包括去商店购物、整理家庭物品和其他日常任务。

半个月之内,老牌自动驾驶公司、造车新新势力、全球最高市值的主机厂,都在发布机器人,即使是偶然,也必然存在深层的内部联系。

近日,Uber旗下由Postmates分拆出来的机器人部门Serve Robotics,推出了新一代送货机器人,具有自动紧急制动、车辆防撞和故障安全冗余的机械制动等功能,试图开创一个新的品类,即具有L4级自动驾驶水平的机器人。

该机器人的AI计算平台由英伟达 提供,配备Ouster的3D激光雷达传感器,2021年已经在洛杉矶成功完成了数万次送货。

提供,配备Ouster的3D激光雷达传感器,2021年已经在洛杉矶成功完成了数万次送货。

通过准确的定义来区分车和机器人其实并不容易,但是如果回归商业本质,差别又显而易见,事实上这里的机器人省略了定语,即其本质是商用机器人,车可以理解为最终会出售给终端消费者,而机器人则是MaaS中需要订阅的服务。

站在未来人工智能的高地,车、RoboTaxi、Robot的边际将日趋模糊。在不远的将来,是卖车,还是做运营,或是都做,也将是传统车企、现在的造车新势力、自动驾驶新贵们都要面临的选择题。

2021年以来,RoboTaxi的成本在快速下探。据公开资料,百度第五代无人车Apollo Moon,单车成本48万,大体是上一年度Robotaxi成本的一半,采用北汽 ARCFOX极狐的αT做基础,集成Apollo自动驾驶套件,包括2个激光雷达,一个在车顶环视,另一个在车头牌照驾下方,作为系统冗余,车身周围一共有13个摄像头、5个毫米波雷达,配合Apollo云端,最高可达到800TOPS算力。

ARCFOX极狐的αT做基础,集成Apollo自动驾驶套件,包括2个激光雷达,一个在车顶环视,另一个在车头牌照驾下方,作为系统冗余,车身周围一共有13个摄像头、5个毫米波雷达,配合Apollo云端,最高可达到800TOPS算力。

在访谈中,元戎启行 向36氪表示,在技术上,元戎启行最早提出自研推理引擎、和多传感器融合,并采用一体化传感解决方案,已将L4级自动驾驶硬件成本降至25万。此外,其面向前装的自动驾驶解决方案DeepRoute-Driver 2.0,采用了5颗固态激光雷达和8颗摄像头,可对标特斯拉FSD,甚至有更好的上路表现,该方案成本不到1万美元。

向36氪表示,在技术上,元戎启行最早提出自研推理引擎、和多传感器融合,并采用一体化传感解决方案,已将L4级自动驾驶硬件成本降至25万。此外,其面向前装的自动驾驶解决方案DeepRoute-Driver 2.0,采用了5颗固态激光雷达和8颗摄像头,可对标特斯拉FSD,甚至有更好的上路表现,该方案成本不到1万美元。

2021年11月25日,北京市智能网联汽车政策先行区,正式对外发布《北京市智能网联汽车政策先行区自动驾驶出行服务商业化试点管理实施细则(试行)》,并向部分企业颁发国内首批自动驾驶车辆收费通知书。北京成为国内首个明确认可自动驾驶”Robotaxi“商业化试点的城市,也标志着国内自动驾驶赛道终于迎来了“下半场”——商业化运营阶段。

Robotaxi将如何改变出行、是否能改变汽车产业等问题也将水落石出。Robotaxi绝不仅是以取代司机为目标,而是要彻底提升宏观交通体系的运营效率。

12月29日,吉利控股集团宣布,与美国无人驾驶技术公司Waymo达成合作,其旗下电动品牌极氪将为Waymo One无人驾驶车队提供专属车辆,并在美国投入商业化运营。该车型基于极氪智能 出行平台——浩瀚-M(SEA-M)架构打造,由极氪欧洲创新中心(CEVT)设计与研发。

出行平台——浩瀚-M(SEA-M)架构打造,由极氪欧洲创新中心(CEVT)设计与研发。

这距离2021年3月,吉利宣布旗下全新的电动品牌“极氪”正式成立,仅仅过去了半年多的时间。作为全球范围头部的自动驾驶技术公司,Waymo在Robotaxi领域最具代表性,2021年6月Waymo在新一轮融资中获得25亿美元投资,最新估值超过300亿美元。

Waymo+极氪的合作模式或许将对未来的汽车市场产生深远的影响,有些主机厂会从Robotaxi中获得快速增长的机会,有些则可能面临长线利空。

据iCET“2018中国乘用车实际道路行驶与油耗分析年度报告”数据,中国乘用车年均行驶里程8000公里,平均每天仅22公里,从官方行业数据可见,同年全国汽车产销分别完成2780.9万辆和2808.1万辆,乘用车全国保有量达2.4亿。

考虑到以上数据中包含了运营车辆的行驶里程,因此非营运车辆的年均里程数将进一步降低,对应每天20公里或更低,或可折算为半小时以内的行驶时间,也可以理解为车辆的使用效率仅为2%。

从自动驾驶的终局而言,如果低效的乘用车保有量可以大幅降低,则道路拥堵、停车等大量交通问题可有效缓解,RoboTaxi、RoboBus结合未来高比能电池组、超充等新能源技术,必将深刻影响社会各阶层对于出行方式的选择。

假设每一辆RoboTaxi的日均使用效率可以达到30%,则相对于普通乘用车2%的使用效率,经粗略测算,或可减少14辆乘用车的市场需求。

但是这样的终局或许只利好全栈式自动驾驶的头部玩家,同时也将颠覆主机厂的竞争格局。不止是传统主机厂、造车新势力也会面临同样的问题,现有产能从长期来看超过了未来市场需求。

当然,RoboTaxi也需要百花齐放,如果法拉利也有RoboTaxi,或许没有人会拒绝,即使每公里100块,毕竟大部分人不会花几百万去买它,也不会花几千块一天去租它。

所以,谈到未来造车,其实造的未必真的是车,小米等新新势力也将面临复杂的选择题,可能是单选、也可能是多选,而题目中并没有注明。

通用汽车是按多选题来做的,从L2的Super Cruise到L3的Ultra Cruise,再到L4的 Cruise,其商业模式也值得长期关注。

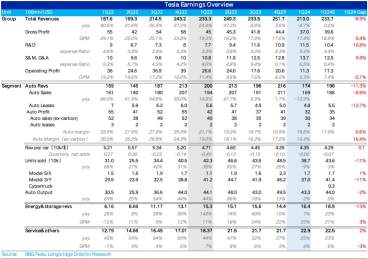

特斯拉是单选,全栈全自研,坚定的走升维之路,但是愿意为私车买单自动驾驶的终端消费者比例还不是很高,其财报显示在中国市场,只有不到2%的车主选配了FSD,而如何提高这个比例,目前尚没有行之有效的措施。

高等级自动驾驶的门槛有多高

1000TOPS算力可能仅仅是开始

如果要定义自动驾驶的全栈能力,起码在现阶段,核心应该是算力,但随着自动驾驶向更高级别演进,核心将不再是单纯的算力。

自动驾驶对于算力的需求没有止境,2014年,初代特斯拉Model S采用Mobileye的EyeQ一代芯片,算力仅仅是0.256TOPS;而到2019年,Model 3开始采用自研的芯片,算力提升到144TOPS;再到2020年蔚来 新推出的ET7采用4颗英伟达Orin芯片,算力惊人的超过了1000TOPS。

新推出的ET7采用4颗英伟达Orin芯片,算力惊人的超过了1000TOPS。

国内自动驾驶芯片赛道的玩家在2021年出手不凡,其中尤以在融资数额和融资频率方面一枝独秀的地平线机器人最为突出,其年中发布的征程5芯片,算力已达到128TOPS;黑芝麻智能也发布了大算力芯片华山二号A1000Pro,算力为106TOPS;此外,芯驰将在2022年推出算力最高可达200TOPS的V9P/U。

主机厂方面,先是蔚来汽车 宣布了自研芯片的计划;零跑汽车

宣布了自研芯片的计划;零跑汽车 更是直接发布了采用阿里旗下平头哥半导体公司“玄铁C860”的车规级AI智能驾驶芯片“凌芯01 CPU处理器”;定位于Tier0.5的华为

更是直接发布了采用阿里旗下平头哥半导体公司“玄铁C860”的车规级AI智能驾驶芯片“凌芯01 CPU处理器”;定位于Tier0.5的华为 到目前为止已经发布了MDC210、MDC300、MDC610和MDC810四个不同算力等级的产品,其中最强的MDC810算力可达400TOPS。

到目前为止已经发布了MDC210、MDC300、MDC610和MDC810四个不同算力等级的产品,其中最强的MDC810算力可达400TOPS。

但是高功耗依然是高算力芯片平台需要不断解决的问题。即使是赛道内表现出色的英伟达,其芯片及计算平台的功耗,对仍然是很大的挑战。基于主力产品Orin所开发的L5级自动驾驶计算平台,尽管算力可达到夸张的2000TOPS,但750W的功耗,对于燃油车还可承担,对于电动车来说,相当于又开了一组空调,对目前动力电池容量提出了相当大的挑战。

国内厂商在快速追赶的同时,已经在车规认证,以及L2、L3前装量产方面取得了突破。但是放眼更高等级的自动驾驶领域,国内的头部玩家还是处于大面积缺失状态。

在一系列的访谈中,有多家高等级自动驾驶创业公司,对于如何评价自动驾驶芯片的优劣,以及选择标准等问题采取了回避的态度,但在实际的选择中,答案又很诚实。

梳理国内外RoboTaxi及高等级自动驾驶赛道可见,全球范围的头部阵营内,除Cruise、特斯拉目前还在自研外,其余各家清一色的首选英伟达的芯片方案,具体来说包括但不限于:Waymo、Aurora、Argo、Motional、百度Apollo、AutoX、Momenta、Pony.ai、WeRide;在RoboTruck领域也几乎是同样的局面。

事实上,对于高等级自动驾驶而言,算力已经并不是首要的考量标准,当前阶段英伟达胜出的重要原因是,目前市场上的芯片公司中只有英伟达能够提供桌面端、云端和车端的统一架构、统一软件开发环境。

在车企方面,国内头部的造车新势力蔚小理均已宣布采用英伟达Orin芯片的L3车型,区别是使用了不同数量的芯片。在国际市场,奔驰、沃尔沃 、现代、奥迪都已宣布将采用英伟达的解决方案。

、现代、奥迪都已宣布将采用英伟达的解决方案。

随着新势力和新新势力的不断入局,新车型从设计到下线的周期不断缩短,自动驾驶系统正在从开发效率方面改变着传统的造车观念,也因此一体化的架构和开发环境成为了最具生产力的卖点。

4月12日的GTC2021上,黄仁勋发布了全新的自动驾驶SoC Atlan芯片,单颗SoC的算力即可达到1000TOPS,相比其上一代旗舰Orin芯片算力提升了近4倍,比目前大多数L4级自动驾驶方案的整车算力还要高。

并且,英伟达同时推出了完整的自动驾驶解决方案“Drive AGX Robotaxi”,既是自动驾驶系统的计算机架构和传感器平台,又是一个集成自动驾驶功能模块、接口的全栈式自动驾驶平台。

英伟达在加速推动将最初为计算机游戏和图形开发的技术扩展到汽车行业。

在11月的英伟达GTC大会上,升级的Omniverse平台能够模拟仓库、工厂、物理和生物系统、机器人、自动驾驶汽车。全新发布 Omniverse Replicator是为用户训练深度神经网络的合成数据生成引擎,其两款核心应用:Isaac Sim 面向通用机器人、DRIVE Sim 面向自动驾驶;DRIVE Sim 能够模拟出自动驾驶车辆上搭载的“环绕摄像头”的视觉图像。由这些平台和应用所构成虚拟环境,可以用来让自动驾驶算法训练自己的策略。

芯片领域的军备竞赛不断升级,2021年10月,高通与麦格纳 竞价收购Tier 1维宁尔,并最终与维宁尔达成收购协议。高通与合作伙伴以45亿美元的价格共同收购维宁尔。借此在2022年,高通的Snapdragon Ride自动驾驶平台将量产装车,并集成维宁尔的自动驾驶视觉软件。

竞价收购Tier 1维宁尔,并最终与维宁尔达成收购协议。高通与合作伙伴以45亿美元的价格共同收购维宁尔。借此在2022年,高通的Snapdragon Ride自动驾驶平台将量产装车,并集成维宁尔的自动驾驶视觉软件。

对于国内的自动驾驶芯片公司,以及自动驾驶技术研发企业而言,英伟达的产品和方案即使难以对标,也必须要借鉴,而如何通过高效的自研、跨领域合作、投资并购等方式获得更全面、更快速的开发能力。

在感知层面依然存在变量

激光雷达还在觊觎元宇宙

只要特斯拉一天不上激光雷达,关于感知层面终局的话题就依然有效,深入阅读激光雷达领域,也可隐约感受到尽管自动驾驶离理想的终局尚有很远的距离,但是也许细分领域的快速突破,可以加速整个进程的进度。

未来将占据主流市场的感知层方案大概率将包括全固态激光雷达和4D成像毫米波雷达。

据沙利文报告的预测数据,2025年激光雷达全球市场规模为135.4亿美元,相比2019年可实现64.63%的年均复合增长率。

参考相对成熟的毫米波雷达市场,渗透率也在逐渐攀升。据Yole Développement数据显示,全球车载毫米波雷达市场规模预计将由2019年的55亿美元增长至 2025年的105亿美元,年复合增长率达到11 %。

感知层对于汽车和自动驾驶而言至关重要,但这个市场却并没有想象中那么巨大。相比而言,在消费电子领域,苹果单一品牌的Airpods将不起眼的蓝牙耳机这一个单品类,迅速做到200亿美元规模的市场。

考虑到未来元宇宙、空间智能对于3D空间建模的海量需求,也许未来每一个类似手机的移动终端都需要一颗更强大的微型激光雷达,iPhone12可能就会被看作早期元宇宙设备,激光雷达这一类感知层设备也将看到真正的增量市场。

4D成像毫米波雷达目前在全球范围共有三种主流技术可实现4D点云功能,包括:1)采用现有的英飞凌 、TI、NXP芯片,通过独特的软件算法和天线设计,在MIMO的基础上做成高倍数虚拟MIMO,以达到在原来物理天线数基础上虚拟出十倍的天线数,进而将角分辨率大幅降低;2)通过将多发多收天线集中在一个芯片组中来实现上述功能;3)通过使用超材料来解决上述问题。

、TI、NXP芯片,通过独特的软件算法和天线设计,在MIMO的基础上做成高倍数虚拟MIMO,以达到在原来物理天线数基础上虚拟出十倍的天线数,进而将角分辨率大幅降低;2)通过将多发多收天线集中在一个芯片组中来实现上述功能;3)通过使用超材料来解决上述问题。

激光雷达则要复杂很多,既是自动驾驶在感知层面最新的技术领域,也是近年来资本竞相押注,市场相对不明朗的领域。

曾有这个领域的创业者表示:永远不知道竞争对手会用什么方式去解决问题。同样在感知层面已经存在并发展多年的摄像头、毫米波雷达等传感器最终都以纯芯片的方式前装在汽车上,当然这也是更符合车规的路径,因此激光雷达将会采用同样的路线。

车载激光雷达对比摄像头、毫米波雷达在测距精度、抗干扰等方面有着先天的优势和更好的表现。随着低级别的辅助驾驶向更高等级的自动驾驶升级,自动驾驶系统彻底接管车辆的控制权,激光雷达的作用也将从辅助走向主导,随着价格不断下探,前装数量也随之增加。

但是要考量激光雷达,则要通过相当多的维度。在光束扫描器和探测系统这两个维度不同的排列组合可以产生出大量可行的方案。

光束扫描器可以分成了机械旋转式、MEMS(微振镜)、微距移动、Flash、光学相控阵(OPA);

探测系统可以分成非相干测量(TOF)和相干测量(FMCW);

最终产品形态则可划分为三类:机械式激光雷达、混合固态激光雷达和固态激光雷达。

汽车领域Top2的Tier1博世在激光雷达领域已经投资了美国的 Tetravue ,以及国内的禾赛科技和飞芯科技。

在此前盖世汽车的访谈中德国博世集团创投合伙人蒋红权博士表示:激光雷达在硬件方面最有技术空间。基于此,博世在中国市场相继投资飞芯电子、禾赛科技。其中,禾赛科技专注光电设备、激光雷达研发及其核心芯片,而飞芯电子则专注于研发和制造用于机器人和无人车的激光雷达。作为自动驾驶发展中关键技术,即便是L4或是L5级自动驾驶尚未落地,激光雷达依然有其市场存在空间,因此,投资禾赛科技属于寻找市场的拐点,投资飞芯电子则是在寻找科技的拐点。

现在,放眼整个自动驾驶相关的技术领域,乃至底层技术,中国和世界的差距在很多赛道已经可以以“年”计算,甚至持平。更加可喜的是,相同赛道的多家创业公司通过研发不同的技术路径,形成更加理性的竞合关系。

在线控底盘领域正在打破国外Tier1垄断的拿森科技创始人陶喆向36氪介绍:目前行业内有个新提法,未来的供应链中的供应商也称之为合作伙伴。在燃油车时代,整个供应链是金字塔式的,一级压制一级。而未来汽车供应链将是网状生态结构,上下游之间不再是压榨和相互博弈,而是建立合作伙伴的大生态圈,实现战略协同、联合开发。

可能的蓝海-RoboTractor

所剩无几的超万亿市场

抛开关于机器人和RoboTaxi的争议性话题,RoboTaxi作为自动驾驶技术的集大成者,通过数据积累、深度学习、算法迭代实现升维,也可以蒸馏模型,向多场景、低级别降维。因此Robo-家族也在不断扩军,RoboBus、RoboTruck之外,是否还存在蓝海,在未来也将是个有趣的话题。

农业是目前数字化程度最低领域,农业也代表了最基本的刚需,其效能的提升,对于国计民生、对于碳中和,都具有重要的意义。从技术的角度来说,Robo化的农业机械将可以实现像黑灯工厂一样的24*7工作,即可最大化的降本增效。

此外,在开放式的农业场景,光伏、风电、储能、换电的有机配套,或将最先打通新能源从产出到消费的完整闭环。

据行业数据,在北美地区,农业自动化领域的市场规模超过5万亿美元,近年来,农业AMR(Autonomous Mobile Robot)的设计思路正在快速转变。更加跨界的融合,比如重新解构并整合自动驾驶、拖拉机、机器人技术,以提高第一产业的生产力,已经开始实现场景化落地,未来最大的变数也将来自Robo+Tractor像乐高一样组装。

2018年成立于西雅图的Carbon Robotics,融合高精定位、无人驾驶、机器人、AI,研发的除草机器人,重4.3吨,形似RoboTruck,采用英伟达自动驾驶芯片,利用高分辨率相机和AI识别技术,将农田里的杂草用150W的激光,精准杀死,其高精度激光束的误差半径仅为3毫米。这个可以24小时工作的自动驾驶除草机器人,可以每小时烧死十万棵杂草。

相比而言,国内如大疆 和极飞的农业无人机,主要功能是超低空喷洒除草剂、农药,已经形成成熟的商业模式,但是除草剂、农药本身的高残留和毒性是无法根除的短板,从长远来看必将被更环保的方式取代。

和极飞的农业无人机,主要功能是超低空喷洒除草剂、农药,已经形成成熟的商业模式,但是除草剂、农药本身的高残留和毒性是无法根除的短板,从长远来看必将被更环保的方式取代。

在刚刚结束的CES上,北美农业机械巨头约翰迪尔 展示了其第一台自动驾驶拖拉机8R。可以 24/7 全天候运行,每 8-10 小时加油一次。12个立体摄像头可以实现 360 度障碍物检测和距离计算,自动驾驶拖拉机通过不断检查相对于地理围栏的位置,确保它在预期的位置运行,并且精确度小于 1英寸,可以在不接触方向盘的情况下精确播种、以及收获种子。

展示了其第一台自动驾驶拖拉机8R。可以 24/7 全天候运行,每 8-10 小时加油一次。12个立体摄像头可以实现 360 度障碍物检测和距离计算,自动驾驶拖拉机通过不断检查相对于地理围栏的位置,确保它在预期的位置运行,并且精确度小于 1英寸,可以在不接触方向盘的情况下精确播种、以及收获种子。

据其公开资料宣称,8R自动拖拉机在过去三年的现场测试中,共收集了超过 5000 万张图像。每个模型都采用数十万张图像进行训练,其神经网络可在约100毫秒内对每个像素进行分类。

据约翰迪尔数据,全球农业人口的平均年龄已经超过 55 岁,每天工作时长超过12小时。在中国,尤其是广大农村地区的老龄化问题已经超过全球平均水平,且在未来中短期已很难逆转,从劳动力结构的角度来说,农业自动化必将成为趋势。

目前,全球超过8o%的农业、种植业活动都是由人工完成的,并且在农业领域人工成本年均增幅超过了工业、服务业等其他领域,达到了10%左右,已经改变工业生产结构的机器人产线,及黑灯工厂理念,在农业领域或许可以释放出更大的生产力。

从基础设施的角度,中国的农业自动化领域虽然起步低,但未来将具有更大的增量,据中国农业普查数据,截至2020年,全国拖拉机保有量达近2700万台,虽然远低于乘用车的数量,但已接近商用车的数量,而且具有高使用频次、淘汰周期短、细分品类繁多的特点。

国内在农业机械领域,除“一托”外缺乏规模化行业龙头,而农机水平距离国际范围的头部阵营还存在比较大的差距,自动驾驶和机器人技术将有可能助力农业机械行业实现弯道超车、或换道超车。

而从更宏观的碳中和视角,RoboTractor可以关联的风能、太阳能 、储能、换电、新能源拖拉机等环保能源技术;以及自动驾驶、机器人自动化、声音及图像识别等人工智能技术,可以很大程度的降低农业领域的能耗水平,形成完整的环保生态闭环,并将对双碳进程产生积极的推动作用。

、储能、换电、新能源拖拉机等环保能源技术;以及自动驾驶、机器人自动化、声音及图像识别等人工智能技术,可以很大程度的降低农业领域的能耗水平,形成完整的环保生态闭环,并将对双碳进程产生积极的推动作用。

未来,阿里的农业大脑、腾讯 的AI黄瓜、京东

的AI黄瓜、京东 的智慧农场们或许会汇流成一条主线,也或许会出现新的RoboTractor赛道,并且可能诞生出一个超大规模的市场。

的智慧农场们或许会汇流成一条主线,也或许会出现新的RoboTractor赛道,并且可能诞生出一个超大规模的市场。

尾声:自动驾驶的外延

对于创新企业而言,自动驾驶提供了从产业链新节点切入市场的机遇。

在达摩院XR实验室定义的阿里元宇宙中,最高层的L4级(虚实联动)的案例中赫然出现了一款自动苹果采摘机器人。

蔚来则跨界联合 NOLO和Nreal 打造了车载专属 VR 头显和 AR 眼镜。

自动驾驶赛道超宽,还有待国内创新企业继续探索更多的可能。